(一)补充养老保险

企业补充养老保险的范围包括企业年金和契约型补充养老保险等。目前阶段,企业采用更多的是年金的形式,年金的管理要符合《企业年金试行办法》(劳动和社会保障部令第20号)的相关规定。

(二)补充医疗保险

1.当地社保实施补充医疗保险办法的,由社保部门统一政策标准、统一基金核算、统一经办流程、统一商保服务,企业要通过社保部门购买补充医疗保险。

2.若当地社保未实施补充医疗保险办法的,根据《财政部劳动保障部关于企业补充医疗保险有关问题的通知》(财社[2002]18号)“三、企业补充医疗保险办法应与当地基本医疗保险制度相衔接。企业补充医疗保险资金由企业或行业集中使用和管理,单独建帐,单独管理,用于本企业个人负担较重职工和退休人员的医药费补助,不得划入基本医疗保险个人帐户,也不得另行建立个人帐户或变相用于职工其他方面的开支”。

(三)补充保险的会计处理

按照会计准则和制度规定,补充养老保险费、补充医疗保险费属职工薪酬范畴。企业应当在职工为其提供服务的会计期间,根据职工提供服务的受益对象。借记“制造费用”、“在建工程”、“应付福利费”、“管理费用”等科目,贷记“应付职工薪酬—补充养老保险费”和“应付职工薪酬——补充医疗保险费”。实际计缴时,借记“应付职工薪酬——补充养老保险费”和“应付职工薪酬——补充医疗保险费”,贷记“银行存款”,需扣缴个税的,同时贷记“应交税费——应交个人所得税(代扣代缴个人所得税)”等。

补充养老、医疗保险的企业所得税规定

1.《中华人民共和国企业所得税法实施条例》第三十五条第二款:

企业为投资者或者职工支付的补充养老保险费、补充医疗保险费,在国务院财政、税务主管部门规定的范围和标准内,准予扣除。

2.《财政部 国家税务总局关于补充养老保险费 补充医疗保险费有关企业所得税政策问题的通知》(财税[2009]27号):

自2008年1月1日起,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。

补充养老、医疗保险支出企业所得税税前扣除要点

(一)基本规定扣除要点

1.补充养老、医疗保险必须是以在本单位任职或受雇的全体员工为缴费对象(为部分员工缴纳不得税前扣除);

2.“工资薪金总额”,是指企业实际发放的工资薪金总和,不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除;

3.补充养老保险费/补充医疗保险费扣除限额=职工工资总额*5%,超限额的部分不得税前扣除;

4.计提的补充养老保险费、补充医疗保险费不得税前扣除,但企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度补充养老保险费、补充医疗保险费,准予在汇缴年度按规定扣除。

(二)部分地方税务机关实操要点

以下展示部分地区税务局的针对补充保险其他的执行口径,仅供参考,具体操作时要及时与当地税务机关进行沟通,了解最新的执行口径。

【浙江国税】根据《财政部 国家税务总局关于补充养老保险费补充医疗保险费有关企业所得税政策问题的通知》(财税[2009]27号)规定,准予在计算应纳税所得税额时扣除的企业实际发生的补充养老保险费、补充医疗保险费还必须同时满足以下条件:

(1)必须是企业在足额缴纳基本养老保险费、基本医疗保险费的基础上发生的补充养老保险费、补充医疗保险费支出;

(2)企业办理的补充养老保险必须是参保人员达到法定退休年龄、办理退休手续之后且符合其他规定条件才能享受的;

(3)企业办理的补充医疗保险必须用于参保人员的医疗性支出。

【东莞国税】补充医疗保险方面,如果当地社保部门实施了补充医疗保险办法的,应通过社保部门购买补充医疗保险,凭社保部门出具的缴纳凭证按规定在税前扣除。若当地社保尚未实施补充医疗保险的,可根据《财政部劳动保障部关于企业补充医疗保险有关问题的通知》(财社〔2002〕18号)的相关规定,企业或行业集中使用和管理,单独建账,单独管理,用于本企业个人负担较重职工和退休人员的医药费补助,可按补充医疗保险的相关规定在税前扣除。注意若企业只是部分员工参加补充保险,而不是全体员工都参加补充保险,应以参加补充医疗保险的职工工资总额作为扣除基数。

【苏州国税】根据财税[2009]27号规定,企业根据国家有关政策规定,为在本企业任职或者受雇的全体员工支付的补充养老保险费、补充医疗保险费,分别在不超过职工工资总额5%标准内的部分,在计算应纳税所得额时准予扣除;超过的部分,不予扣除。苏劳社[2002]40号文件第二条规定“企业补充医疗保险可以由基本医疗保险统筹地区医疗保险经办机构统一管理,也可以由企业或行业自行管理。”财税[2009]27号文件对补充养老保险费、补充医疗保险费是“支付”,而不是“实际发生的医疗费用”,因此在企业自设账户管理符合规定的情况下,计入单独账户管理的补充医疗保险费等可以按规定税前扣除。

补充养老、医疗保险调整事项申报表的填列

案例:甲企业2019年度为在本单位任职受雇的员工计提缴纳补充养老保险和补充医疗保险,其中,补充养老保险计提缴纳20万,采取的年金的形式,符合《企业年金试行办法》(劳动和社会保障部令第20号)的规定,但只为工作年限在3年以上的员工缴纳;补充医疗保险计提缴纳35万,由当地社保局统一管理,为全体员工缴纳,获得了社保部门出具的缴纳凭证;2019年度工资薪金总额600万。

(前提条件:甲企业所在地区税务局无地方执行口径,按照国家税务总局的规定执行,不考虑其他因素)

纳税调整:

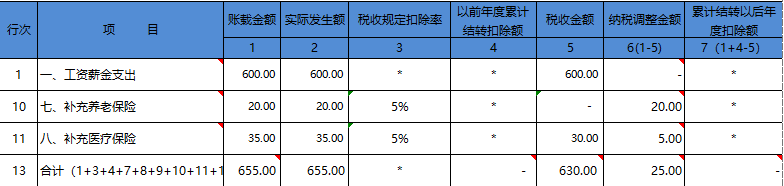

A105050 《职工薪酬支出及纳税调整明细表》

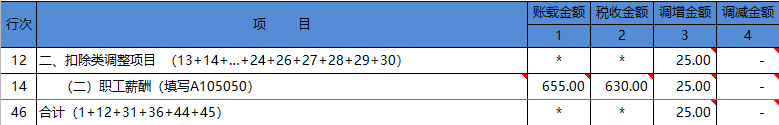

A105000 《纳税调整项目明细表》

分析:

(一)补充保险纳税调整的最终结果:

1.补充养老保险

甲企业只为工作年限3年以上的员工缴纳补充养老保险,不符合政策为“本单位任职或受雇的全体员工”缴纳的规定,税收金额0.00元,全额纳税调增。

2.补充医疗保险

甲企业补充医疗保险为全体员工缴纳,已实际支付,并取得了社保部门出具的缴纳凭证,但按照工资薪金总额的5%计算的限额=600*5%=30万,税收金额30万,超出税收金额的部分5万元进行纳税调增。

(二)申报表填列规则:

1.第10行“七、补充养老保险”:填报纳税人为投资者或者职工支付的补充养老保险费的会计核算、纳税调整金额,具体如下:

(1)第1列“账载金额”:填报纳税人会计核算的补充养老保险金额。

(2)第2列“实际发生额”:分析填报纳税人“应付职工薪酬”会计科目下的补充养老保险本年实际发生额。

(3)第3列“税收规定扣除率”:填报税收规定的扣除比例(5%)。

(4)第5列“税收金额”:填报按照税收规定允许税前扣除的补充养老保险的金额,按第1行第5列“工资薪金支出/税收金额”×5%、本行第1列、本行第2列的孰小值填报。

(5)第6列“纳税调整金额”:填报第1-5列的余额。

2.第11行“八、补充医疗保险”:填报纳税人为投资者或者职工支付的补充医疗保险费的会计核算、纳税调整金额,具体如下:

(1)第1列“账载金额”:填报纳税人会计核算的补充医疗保险金额。

(2)第2列“实际发生额”:分析填报纳税人“应付职工薪酬”会计科目下的补充医疗保险本年实际发生额。

(3)第3列“税收规定扣除率”:填报税收规定的扣除比例(5%)。

(4)第5列“税收金额”:填报按照税收规定允许税前扣除的补充医疗保险的金额,按第1行第5列“工资薪金支出/税收金额”×5%、本行第1列、本行第2列的孰小值填报。

(5)第6列“纳税调整金额”:填报第1-5列的余额。

综上,企业在分析补充保险能否在企业所得税扣除时,要及时关注当地税务局的执行口径,无特殊执行口径的,按照国家税务总局的相关规定进行涉税处理。

参考资料:国家税务总局、东方税语

多多点赞会有好运喔~